Fundacja rodzinna, choć jest relatywnie nowym organizmem w polskim prawie, cieszy się dość dużym powodzeniem wśród fundatorów chcących zapewnić funkcjonowanie i sukcesję rodzinnego biznesu. W poniższym wpisie omawiamy ogólne zasady opodatkowania fundacji rodzinnej.

Opodatkowanie beneficjentów [PIT]

Beneficjenci fundacji rodzinnej [dalej: FR] to osoby fizyczne lub organizacje pożytku publicznego wskazane w statucie FR i/lub na liście beneficjentów FR uprawnione do otrzymywania określonego rodzaju świadczeń z FR. Fundator również może być beneficjentem fundacji.

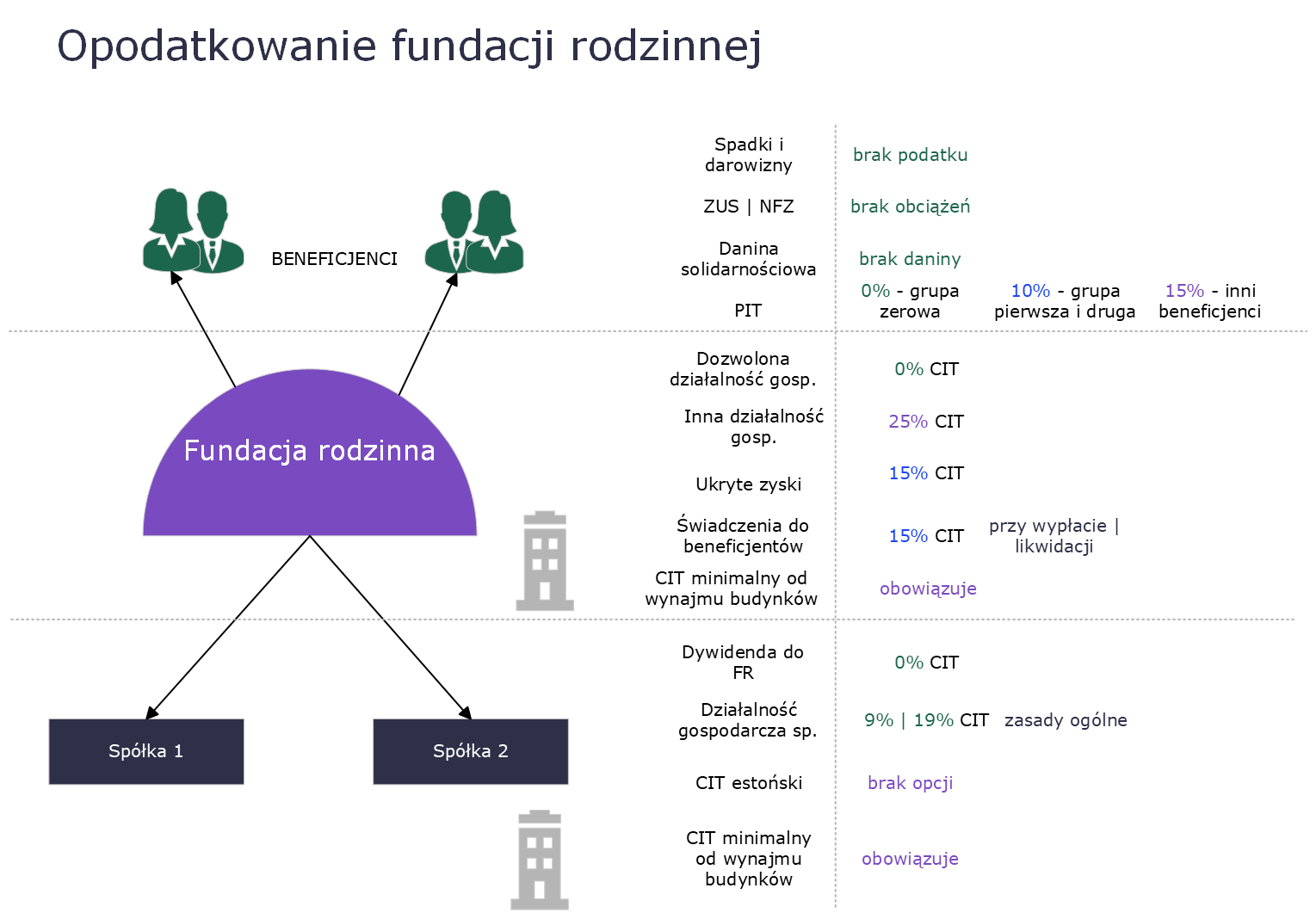

Opodatkowanie podatkiem PIT świadczeń otrzymywanych przez beneficjentów od FR zależy od ich przynależności do danych grup podatkowych na gruncie ustawy o podatku od spadków i darowizn.

Beneficjenci z tzw. grupy zero są zwolnieni z opodatkowania PIT świadczeń przekazywanych na ich rzecz przez FR.

Beneficjenci należący do tzw. grupy pierwszej oraz drugiej opodatkowani są 10% podatkiem PIT z tytułu otrzymywanych świadczeń.

Z kolei wszyscy pozostali beneficjenci FR muszą zapłacić podatek PIT w wysokości 15%.

Co istotne, podatek PIT pobierany jest przez FR, która pełni w tych przypadkach rolę płatnika podatku. Jest to ważne również z perspektywy rachunkowości fundacji, która musi ewidencjonować wypłaty w odpowiedni sposób.

Zwolnienia z innych podatków i składek

Co istotne, beneficjenci FR korzystają z szeregu innych zwolnień podatkowych. Przede wszystkim:

- nie podlegają opodatkowaniu podatkiem od spadków i darowizn

- są zwolnieni z daniny solidarnościowej

- świadczenia nie są oskładkowane [ZUS, NFZ]

Schemat opodatkowania fundacji rodzinnej

Opodatkowanie działalności fundacji [CIT]

Opodatkowanie CIT fundacji zależy od rodzaju prowadzonej przez nią działalności gospodarczej. O ile działalność gospodarcza FR mieści się w katalogu dozwolonej działalności, fundacja nie podlega opodatkowaniu CIT na bieżąco.

Opodatkowanie CIT pojawia się dopiero w momencie wypłaty świadczeń do beneficjentów lub jej likwidacji i przybiera zryczałtowaną formę [bez możliwości rozpoznania kosztów podatkowych]. Wysokość opodatkowania świadczeń została ustalona na 15%.

Opodatkowanie 15% wystąpi również wówczas, gdy FR będzie wypłacać na rzecz beneficjenta lub fundatora tzw. ukryte zyski.

Z kolei w przypadku prowadzenia przez FR działalności gospodarczej wykraczającej poza dozwolony katalog, ustawodawca przewidział jej opodatkowanie CIT stawką sankcyjną w wysokości 25%. Porównując stawkę do podstawowej stawki CIT z działalności innych podatników [19%], uwidacznia się jej sankcyjny charakter.

Opodatkowanie dywidend do fundacji

Fundacje rodzinne mogą być wspólnikami spółek kapitałowych prowadzących działalność gospodarczą. Dywidendy wypłacane z tych spółek na rzecz fundacji rodzinnych powinny korzystać ze zwolnienia z CIT, taka bowiem była racja wprowadzania przepisów o fundacji rodzinnej.

Skomplikowane? Zobacz jak możemy pomóc:

prowadzimy księgi rachunkowe i podatkowe fundacji, pomagamy w ustalaniu planu kont i tworzeniu układu raportowania do organów fundacji

odpowiadamy na wszelkie aspekty podatkowe związane z utworzeniem fundacji i prowadzeniem przez nią działalności gospodarczej

w ramach współpracy z prawnikami biorącymi udział w tworzeniu legislacji o fundacjach rodzinnych, pomożemy w otwarciu i rejestracji fundacji rodzinnej